ノウハウ2025.12.08

まだ使っていない80%の人へ─「面倒」「よくわからない」を解消します

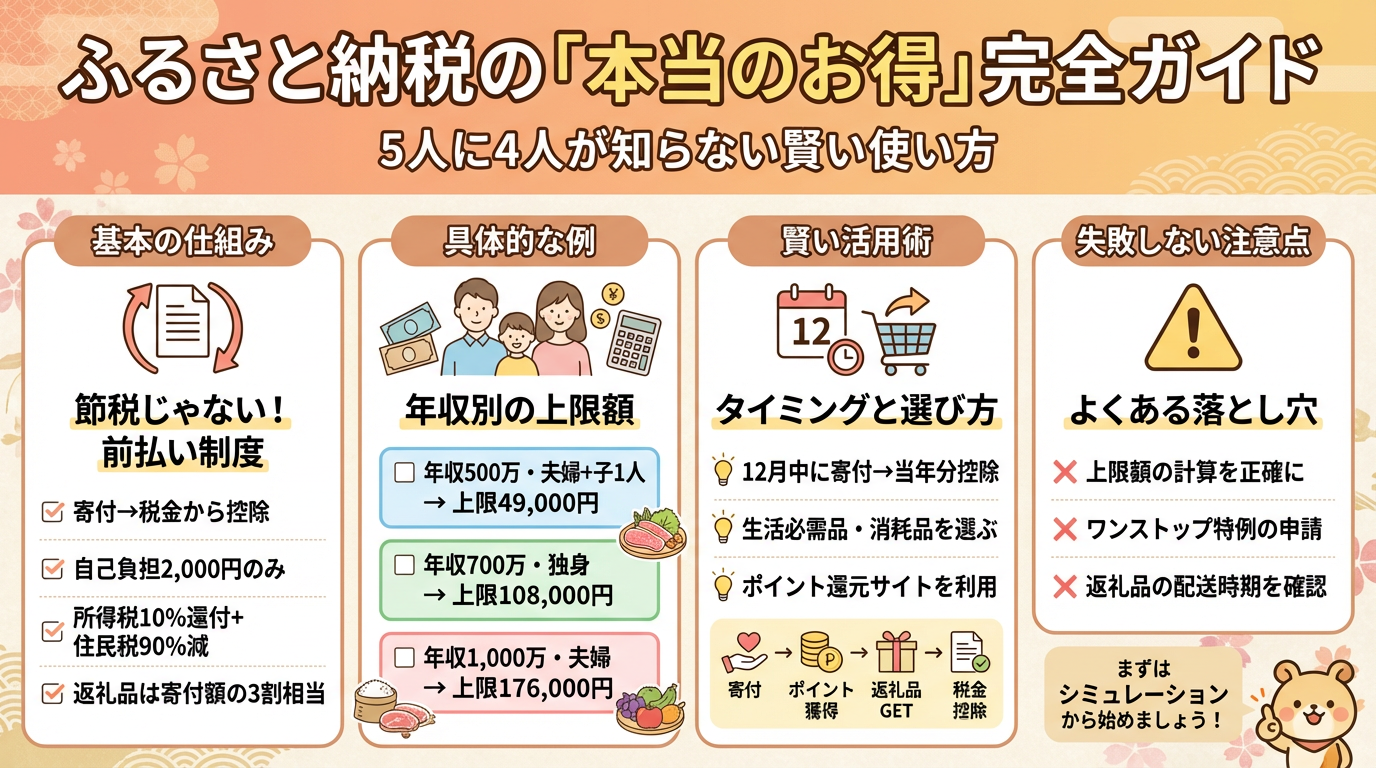

ふるさと納税という言葉、聞いたことがある人は多いでしょう。認知度は確実に高まっています。しかし、実際に利用している人の割合は20%前後にとどまっているのが現状です。つまり、5人に4人は使っていない制度なのです。

なぜでしょうか?制度を知っていて利用していない人よりも、「結局どういう得があるのか」「どうやって使えばいいのか」「何をどこで買えばいいのか」といった疑問を持ったまま、調べるのも面倒で放置している人の方が多いのではないでしょうか。

さらに、「ころころ制度が変わって、もうお得ではない?」と思っている人もいるでしょう。

この記事では、ふるさと納税の仕組みから、控除を受けるための手続き方法、2025年の改正内容、そして「それでもまだお得な理由」まで、わかりやすく解説していきます。

「ふるさと納税」は納税だから税金のこと?節税になるの?

まず多くの人が誤解しているポイントから整理しましょう。

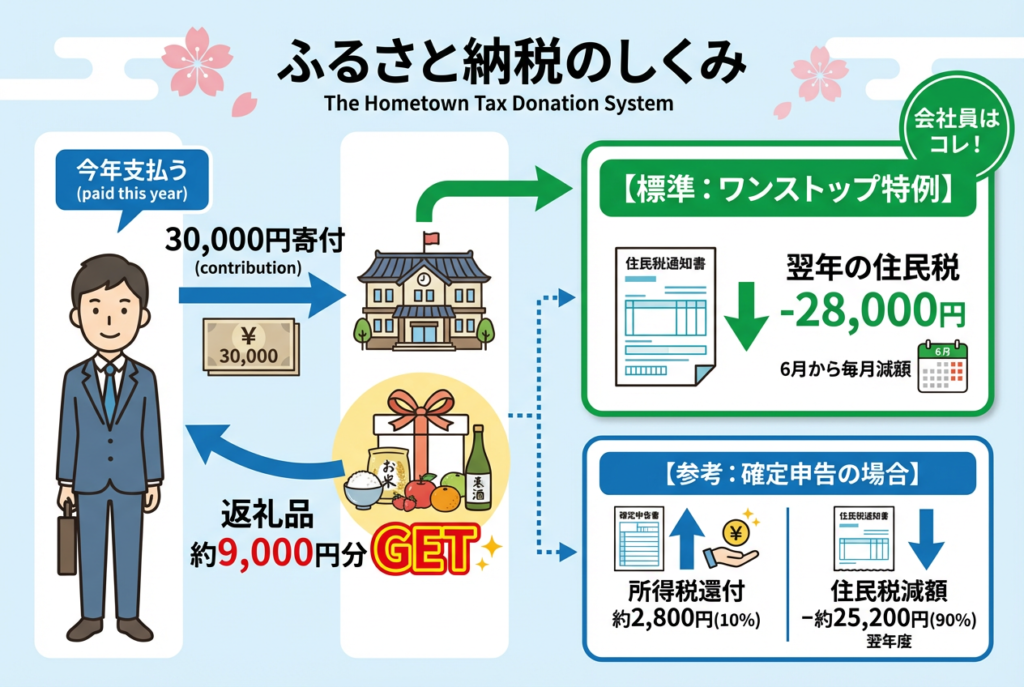

ふるさと納税は、節税ではありません。税金の前払いです。

ふるさと納税で支払った金額のうち、2,000円を除いた全額が、翌年の住民税から減額されます。(ワンストップ特例を使った場合)

つまり、こういうことです:

- 来年支払う予定の住民税に2,000円を足した額を今年払う

- その代わり、翌年の住民税が減る

数字だけ見ると、節税どころか2,000円余計に払っていることになります。

【確定申告をする場合】

確定申告を行う場合は、控除が2段階になります:

- 控除額の約10%が所得税から還付(銀行口座に入金)

- 残りの約90%が翌年の住民税から減額

結果的に戻ってくる金額は同じです。

じゃあ何がお得なの?2,000円も損してる!?

「2,000円も余計に払ったら損じゃないか!?」と思いますよね。

ここで登場するのが返礼品です。

ふるさと納税をすると、寄付した自治体から返礼品としてお礼の品がもらえます。この返礼品の価値が2,000円を超えていれば、その分がお得になるというわけです。

たとえば、30,000円のふるさと納税をした場合:

- 実質負担額:2,000円

- 返礼品の価値:約9,000円分(納税額の30%相当)

- 差し引き約7,000円分がプラス

前払いではありますが、返礼品という形で価値が戻ってくるため、結果的にお得になるのです。

いくら払っても2,000円なの?上限はないの?

「じゃあ、いくら払っても自己負担は2,000円なの?」という疑問が湧いてきますよね。

答えはYESです。10万円納税しても、100万円納税しても、自己負担は2,000円です。ということは、多く納税した方が多くの返礼品をもらえるので、よりお得になる計算になります。

ただし、ここで重要なのが上限額の存在です。

ふるさと納税は、あくまで「住民税と所得税の一部を前払いする」仕組みです。そのため、自分が支払う税金に応じた上限が設定されます。この上限を超えてふるさと納税をすると、超えた分は単なる寄付となり、控除は受けられません。

この上限を正確に計算するのは複雑ですが、シミュレーションサイト(楽天ふるさと納税、さとふる、ふるなびなど)を使えば簡単です。所得と家族構成などを入力すると、おおよその上限額がわかります。

実際の金額イメージ─あなたはいくら使える?

「上限額」と言われても、実際いくらなのかピンと来ない方も多いでしょう。日本人の平均年収は約478万円(2024年国税庁調査)なので、標準的なケースで見てみましょう。

【ケース1】年収500万円・夫婦+子ども1人(高校生)・妻はパート

- 控除上限額:約49,000円

- 返礼品の価値:約14,700円分(3割換算)

- 実質負担:2,000円

- 実質的なお得額:約12,700円分

何が買える?

- お米10kg×2袋

- 高級和牛500g

- 旬のフルーツ詰め合わせ

- 地域の特産品(お酒、調味料など)

→ これらが実質2,000円で手に入るイメージです!

【ケース2】年収500万円・独身または共働き(配偶者控除なし)

- 控除上限額:約61,000円

- 返礼品の価値:約18,300円分(3割換算)

- 実質負担:2,000円

- 実質的なお得額:約16,300円分

独身や共働きの方は、扶養控除がない分、ふるさと納税の上限が高くなります。

【ケース3】年収700万円・独身または共働き

- 控除上限額:約108,000円

- 返礼品の価値:約32,400円分(3割換算)

- 実質負担:2,000円

- 実質的なお得額:約30,400円分

年収が上がるほど、お得度も比例して高くなります。

【ケース4】年収300万円・独身

- 控除上限額:約28,000円

- 返礼品の価値:約8,400円分(3割換算)

- 実質負担:2,000円

- 実質的なお得額:約6,400円分

年収が低めでも、十分にメリットがあります!

ポイント:年収が高いほどお得度UP

このように、年収や家族構成によって上限額は変わりますが、どの年収帯でも必ずお得になる仕組みです。

特に、独身・共働きの方や、年収が高い方ほど、ふるさと納税の恩恵を大きく受けられます。逆に言えば、「使わないともったいない制度」なのです。

なぜ所得と家族構成が関係するのか?

- 所得が多い→住民税が多い→ふるさと納税の上限も高い

- 家族構成→配偶者控除や扶養控除などが適用され、住民税が変わる

つまり、たくさん稼いでいる人=住民税をたくさん納めている人は、ふるさと納税の上限も高くなるということです。

上限を超えたらどうなる?

ちなみに、上限を超えてふるさと納税すること自体は可能です。ふるさと納税は寄付なので、「控除を受ける」という見返りがなくても、純粋に寄付したい場合は何の制限もなくできます。

ただし、自分で上限を把握していないと、思ったより税金が減っていなかったということになるので注意が必要です。

「ふるさと」納税なのに、自分の住む市町村に払わないの?

次の疑問はこれでしょう。「住民税って、住んでいる市町村に払うんじゃないの?」

その通りです。本来は住んでいる市町村に払うはずの住民税を、他の地域に納税するから「ふるさと(に)納税(する)」という名前なのです。

実際には、自分が生まれ育った「ふるさと」以外の自治体に納税することの方が多いでしょう。でも、ふるさと納税を続けていると、同じ自治体の返礼品を何度も購入したり、その地域について調べたりするうちに、だんだんその地域に愛着が湧いてくるものです。そうなると、第二、第三の「ふるさと」ができるわけですね。

自分の住む市町村への影響は?

その結果として、自分が住んでいる市町村への住民税は減ります。つまり、居住地への税収貢献は減ることになります。

もちろん、これは全国の自治体が互いに納税を誘致し合っているという構図でもあります。返礼品競争によって地域の特産品がPRされ、観光や移住につながるケースもあるため、一概に悪いとは言えない側面もあります。

【重要】控除を受けるための手続き─これをしないと意味がない!

ここまで読んで「なるほど、お得そうだ」と思った方、ちょっと待ってください。ふるさと納税は寄付するだけでは控除されません。必ず手続きが必要です。

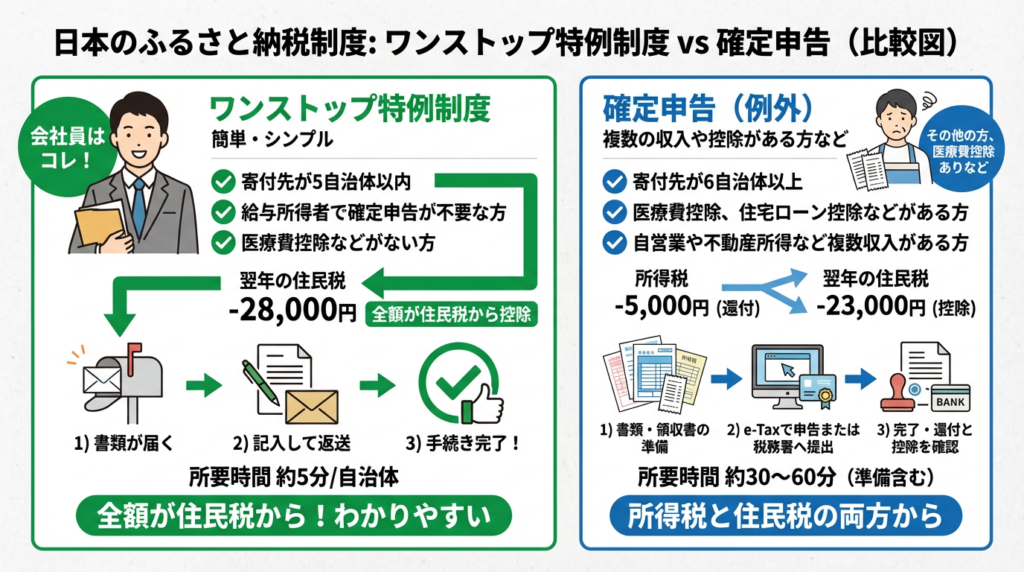

控除を受けるための手続きには、2つの方法があります。会社員の方はワンストップ特例制度が断然簡単なので、まずこちらから説明します。

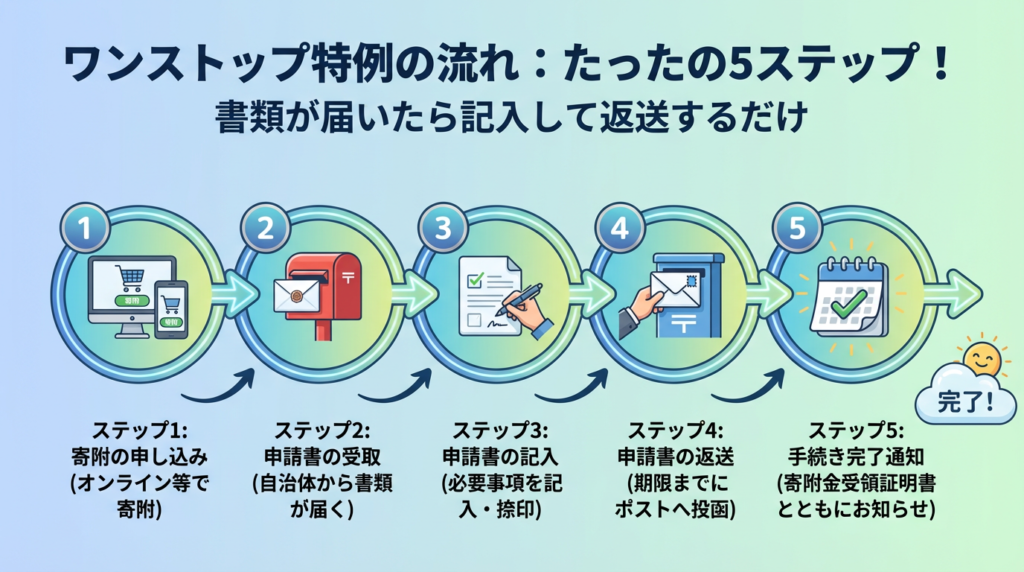

【標準】方法1:ワンストップ特例制度(会社員向け・簡単)

こんな人におすすめ(ほとんどの会社員はこれでOK):

- 会社員で確定申告をしていない人

- 寄付先が5自治体以内の人

- 医療費控除や住宅ローン控除で確定申告する予定がない人

ワンストップ特例の特徴:

この方法なら、控除額の100%がすべて翌年の住民税から減額されます。所得税の還付はありませんが、手続きが簡単で、結果的に戻ってくる金額は確定申告と同じです。

手続き方法:

- ふるさと納税をする際に「ワンストップ特例制度を利用する」にチェック

- 返礼品と一緒に、または後日、自治体から申請書が届きます

- 届いた申請書に氏名・住所などを記入(5分程度で完了)

- マイナンバーカードのコピー(または通知カードのコピー+身分証明書)を添付

- 同封の返信用封筒に入れて郵送(切手不要の場合が多い)

- 期限:翌年1月10日必着

「書類を送るだけ」とは?

返礼品が届く際、または後日、自治体から記入済みの申請書(あなたの名前などが印字済み)と返信用封筒が送られてきます。必要事項を記入してマイナンバーカードのコピーを同封し、ポストに投函するだけ。特別な手続きは不要です。さらに、楽天ふるさと納税など一部のサイトでは、オンラインで完結できる「ワンストップ特例オンライン申請」も利用可能です。この場合、書類の郵送すら不要になります。

メリット:

- 確定申告不要で簡単

- 返信用封筒が同封されているので、記入して返送するだけ

- オンライン申請対応サイトなら、さらに簡単

デメリット:

- 寄付先が6自治体以上になると使えない(確定申告が必要)

- 各自治体ごとに申請書を送る必要がある

※ただし、5自治体なら5通の書類を返送するだけ。1自治体あたり5分程度なので、合計でも30分もかかりません。返信用封筒も各自治体から送られてくるため、手間は最小限です。

控除のタイミング:

- 翌年6月から住民税が減額される(給料から天引きされる住民税が減る)

【例外】方法2:確定申告(自営業者・6自治体以上の人向け)

確定申告が必要な人:

- 自営業者・フリーランス(もともと確定申告が必要な人)

- 寄付先が6自治体以上になった人

- 給与が2,000万円を超える人、副業収入がある人など

確定申告の場合の控除の内訳:

確定申告を行うと、控除が2段階に分かれます:

- 控除額の約10%が所得税から還付(銀行口座に入金)

- 残りの約90%が翌年の住民税から減額

※所得税率によって割合は多少変わりますが、おおむね1:9の比率です。

確定申告「でも」できる人(ワンストップ特例との選択):

- 医療費控除を受けたい人

- 住宅ローン控除(初年度)を受けたい人

- その他の控除をまとめて申告したい人

注意! 医療費控除や住宅ローン控除で確定申告をする場合、ワンストップ特例は自動的に無効になります。この場合、必ずふるさと納税も確定申告に含めてください。

手続き方法:

- 自治体から送られてくる「寄附金受領証明書」を保管(重要!)

- 翌年2月16日〜3月15日の確定申告期間中に申告

- e-Tax(電子申告)ならマイナンバーカードで自宅から簡単に申告可能

- または税務署に直接提出

確定申告は実は簡単!

「確定申告」と聞くと難しそうに感じますが、マイナンバーカードとe-Taxを使えば、自宅のパソコンやスマホから20〜30分程度で完了します。画面の指示に従って金額を入力するだけなので、実際にやってみると拍子抜けするほど簡単です。

さらにお得なポイント:

確定申告をすると、医療費控除も自動で計算確定申告は「ついでに他の控除もチェックできるチャンス」と考えると、ハードルが下がります。

メリット:

- 何自治体でもOK

- 他の控除(医療費控除、住宅ローン控除など)と一緒に申告できる

- e-Taxなら自宅で完結、還付金も早い

- 医療費控除など見逃していた控除も同時に受けられる可能性

デメリット:

- 確定申告の手間がかかる(ただしe-Taxなら20〜30分程度)

- 申告期間が決まっている(2月16日〜3月15日)

控除のタイミング:

- 所得税は確定申告後1〜2ヶ月で還付(銀行口座に振り込まれる)

- 住民税は翌年6月から減額

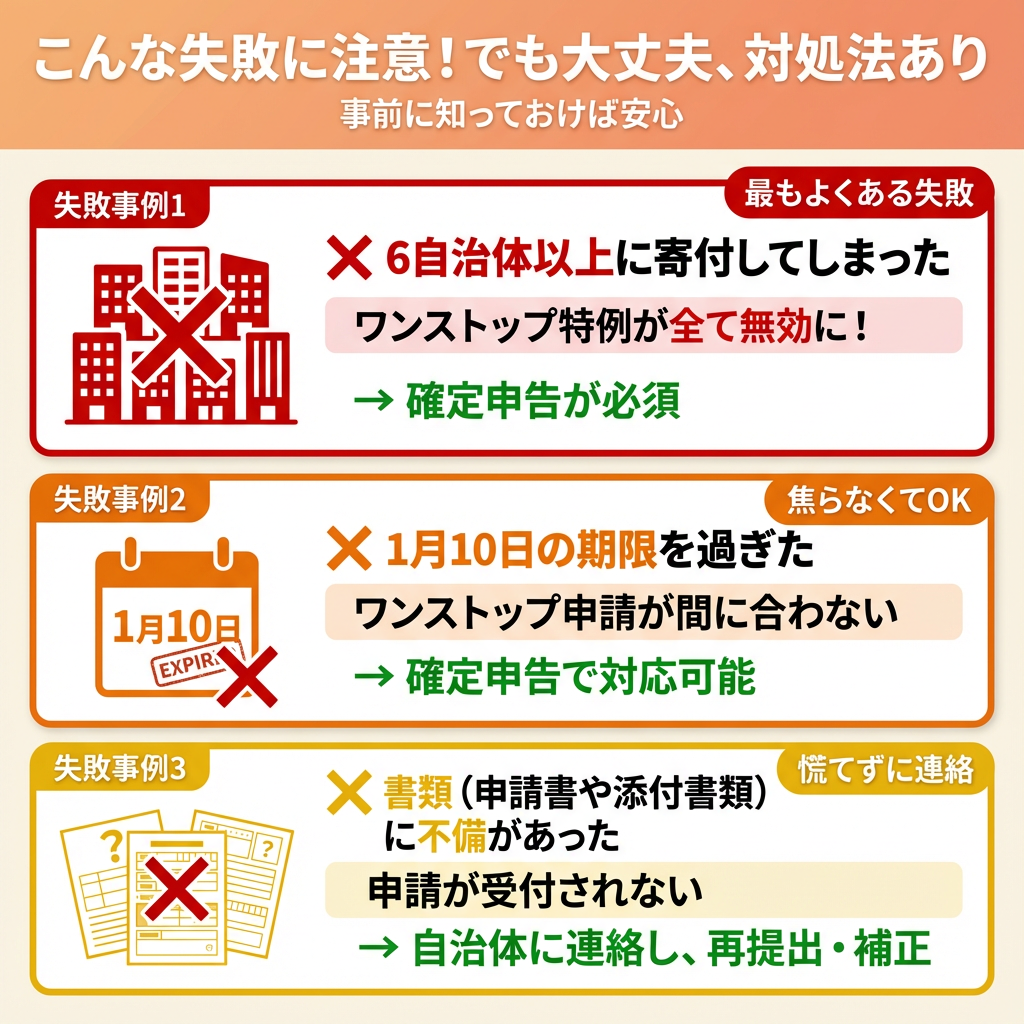

注意!よくある失敗

❌ ワンストップ申請していたのに、寄付先が6自治体以上になってしまった

→ 最もよくある失敗です! この場合、ワンストップ特例はすべて無効になります。必ず確定申告で全ての寄付を申告してください。「5自治体まではワンストップ、6自治体目以降は確定申告」という分け方はできません。

❌ ワンストップ申請後に、他の理由で確定申告をしてしまった

→ ワンストップ申請は自動的に無効になります。確定申告でふるさと納税分も必ず申告してください。

❌ 申請書の提出期限(1月10日)を過ぎてしまった

→ 確定申告で対応できます。諦めずに確定申告してください。

❌ 上限額を把握せずに寄付しすぎた

→ 超えた分は純粋な寄付になり、自己負担が増えます。事前にシミュレーションしましょう。

【補足】オンライン完結の流れ(楽天ふるさと納税など)

楽天ふるさと納税など一部のサイトでは、ワンストップ特例の申請がオンラインで完結します。

- 寄付時に「ワンストップ特例を利用する」を選択

- サイト上でマイナンバーカード情報を登録

- オンライン申請完了(郵送不要!)

また、確定申告もe-Tax(マイナンバーカード)を使えば:

- 国税庁の「確定申告書等作成コーナー」にアクセス

- マイナンバーカードでログイン

- 画面の指示に従って金額を入力

- 寄附金受領証明書の内容を入力(楽天なら寄付履歴から一括取得可能)

- 送信ボタンを押して完了

どちらも紙の書類を一切使わず、自宅で完結できます。

2025年改悪!? ポイント還元が禁止に

ここまでの制度説明では、基本的な仕組みは変わっていません。しかし、2025年10月にルール変更があり、「ポイントがなくなった」と話題になりました。

どこで買えばいいの?

ふるさと納税は、自治体から直接購入するのではなく、楽天市場やふるさと納税専用サイト(さとふる、ふるなび、ふるさとチョイスなど)を経由して購入するのが一般的です。

これまで、楽天市場などのポイントが貯まるサイトでは、ふるさと納税でも通常の買い物と同様にポイントが付いていました。

ポイント還元の「錬金術」

商品購入で1〜2%のポイント還元なら普通ですが、楽天市場の「お買い物マラソン」や「スーパーセール」などのキャンペーン時に購入すると、5%、10%、時にはそれ以上のポイントアップが可能でした。

つまり、こういうことです:

- 自己負担2,000円

- ポイント還元で3,000〜10,000ポイント獲得

- 実質プラス(利益)になる

節税ではなく、まさに錬金術(お金を生み出す)状態だったわけです。楽天に限らず、さとふるなどでもデフォルトで10%程度のポイントが付くサイトもありました。

この状況が「けしからん」となり、2025年10月からポイント付与が原則禁止となってしまいました。

過去の改悪も振り返る─Amazonギフト券の時代

ふるさと納税の歴史を振り返ると、制度開始当初はもっとカオスでした。

初期のふるさと納税では、返礼品が地域の特産物ではなくAmazonギフト券という自治体まで存在していました。つまり、2,000円の持ち出しで数万円分のAmazonギフト券が手に入るという、今では考えられない状況だったのです。

また、返礼品の価値が納税額と同額、あるいはそれ以上というケースもありました。これはさすがに「納税の返礼の常識を超えている」とされ、総務省のガイドラインで返礼品は納税額の30%までと制限されました(2019年6月施行)。

Amazonギフト券問題が落ち着いた後、今度はポイント還元ブームが起こり、それも2025年10月に規制されたというわけです。

それでも「まだお得」な理由

ここまで読んで、「改悪ばかりで、もうお得じゃないんじゃないか?」と思った方もいるでしょう。

確かに、かつてのような「錬金術」レベルのお得さは失われました。しかし、それでもまだ十分にお得な制度です。

お得ポイントを整理

- 自己負担2,000円で、それ以上の価値の返礼品がもらえる

納税額の30%が返礼品の価値なので、10,000円の納税で約3,000円相当の品が手に入ります。差し引き約1,000円のプラスです。 - 地域の特産品や、普段買わない贅沢品が手に入る

高級な肉、海鮮、フルーツ、地域の工芸品など、自分では買わないような品を試せる楽しみがあります。 - 第二、第三の「ふるさと」を作る体験

返礼品を通じて地域を知り、愛着が湧く。後日、実際に旅行で訪れることもあるでしょう。 - お金の現状を把握する良い機会

自分の所得、住民税、家族構成による控除額を改めて見直すきっかけになります。

賢く活用するためのポイント

1. まずはシミュレーションから

各ふるさと納税サイトには控除上限額のシミュレーターがあります。源泉徴収票を手元に用意して、まずは自分の上限額を確認しましょう。

2. 時期を考える

年末に駆け込みで寄付する人が多いですが、人気の返礼品は品切れになることも。余裕を持って9〜11月頃から検討するのがおすすめです。

3. 返礼品の選び方

- 日用品系: お米、トイレットペーパー、ティッシュなど実用品

- 食品系: 普段買わない高級肉、海鮮、フルーツ

- 体験型: 宿泊券、チケットなど

4. 手続きを忘れずに!

ワンストップ特例制度の申請期限は翌年1月10日必着です。年末に寄付したら、年明けすぐに手続きしましょう。

まとめ─前払い+2,000円で得られる「豊かさ」

ふるさと納税は、節税ではなく税金の前払い+2,000円です。

しかし、その2,000円で、おいしい食べ物や地域の特産品を手に入れ、新しい「ふるさと」を発見できる素敵な制度であることは変わりません。

ポイント還元が禁止されたとはいえ、まだまだお得な制度であることは間違いありません。

前向きに活用しよう

「仕事を頑張って給料が増えたら、ふるさと納税の上限額も増える」

「買えるものの選択肢が増える」

そんなふうに、自分の成長とともにふるさと納税を楽しむという使い方も、良いのではないでしょうか。

まだ使っていない80%の側にいる方は、ぜひこの機会に一度試してみてください。シミュレーションサイトで上限額を確認し、気になる返礼品を探すところから始めてみましょう。

ただし、控除を受けるためには必ず手続きが必要です。ワンストップ特例制度か確定申告、どちらか忘れずに!

この記事があなたの「ふるさと納税デビュー」のきっかけになれば幸いです。

コメント